从郁金香泡沫到比特币狂潮:历史的投机镜像

6月15日,BlackRock向美国证券交易委员会(SEC)提交了一份S-1文件,该注册报告对其拟推出的比特币信托(Bitcoin Trust)产品进行了详细说明。从技术上讲,该产品并非ETF,但它在功能上相当于ETF,因为它支持每日订阅和赎回。

这一进展之所以引人注目,部分原因在于BlackRock与监管机构和内部人士关系密切,他们往往不会在不确定结果的情况下采取行动。事实上,这些年来,在BlackRock的576个ETF申请中,SEC已经批准了575个。所以,我们有理由为之兴奋。

SEC尚未支持基于现货(而非期货)的比特币ETF。“现货”比特币产品是代表投资者持有实际比特币产品;而“期货”比特币产品持有的是衍生品合约(对比特币的未来价格进行押注),而无需持有实际资产。“现货”产品产生了对供应量有限的实际比特币的需求,因此本质上是看涨比特币的;而“期货”产品并非如此,其本质上是中性的,尽管它在牛市期间对散户投资者的狂热情绪进行反向押注(并通过抛售压力抑制这种狂热)特别有用。

由于这些事实,人们普遍认为,SEC拒绝基于现货的ETF,而同时允许基于期货的ETF,表明了美国政府不愿帮助比特币成为美元的竞争对手。

但这并没有阻止对比特币的需求,而华尔街各公司一直都在观望。

显然,这些大玩家不想错过下一轮牛市。

1、Grayscale的优化

BlackRock专门设计了新的比特币信托/ETF,以改进Grayscale现有的比特币敞口工具Grayscale Bitcoin Trust (GBTC)。GBTC最大的问题是,该信托不允许实物赎回。换句话说,投资者可以购买信托股票,并拥有标的现货比特币的代表份额,但他们永远无法提取这些比特币。他们所能做的就是把自己的股票卖给别人,然后拿着钱去购买现货比特币。

这样的交易产生了一项应税事项,可能要缴纳30%的税。很残酷。但却不必如此。

并没有什么能够严格禁止Grayscale支持实物赎回,而维持这种结构——允许美元流入GBTC,变为比特币,永远不允许比特币流出——非常符合Grayscale创始人Barry Silbert的利益。

这样,Barry每年就可以收取2%的管理费。由于GBTC在近十年的运营中吸收了60万枚比特币,也就是说Barry每年收取12,000枚比特币(3亿美元)。真是一只下金蛋的鹅。这对Barry来说是件大好事,但对客户来说却很糟糕。

2、BlackRock的比特币ETF产品

BlackRock可能比任何人都更了解ETF业务,所以他们几乎也一定意识到了授予人信托模式对他们自己来说是可行的。但无论如何,BlackRock提出的比特币信托是同类产品中的第二家。

从某些方面来说,BlackRock的新信托是一款看涨比特币价格的好产品。(BlackRock管理着约10万亿美元的资产,是比特币总价值5000亿美元的20倍。BlackRock资产管理规模的一部分可能很快就会用于购买比特币。)

从其他方面来说,这却是一个糟糕的产品,严重损害了客户的权利,并且威胁到了比特币的核心价值。

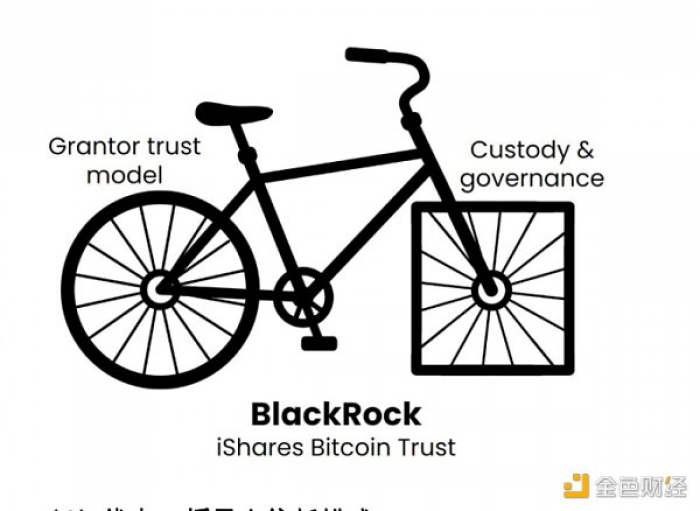

BlackRock比特币信托是一种投资工具,对投资者来说其整体质量取决于两个基本组成部分:信托机制及信托的托管和治理。就像自行车的两个轮子一样,这两个重要组成部分可以根据各自的优点进行评估,但必须适当地结合才能服务于用户的利益。

以下是作为投资工具的BlackRock比特币信托:

(1)优点:授予人信托模式

简而言之,授予人信托模式非常符合客户的利益。BlackRock着重强调了对投资者的两点主要好处:

· 税收考量

- “就美国联邦所得税而言,股票所有者将被视为拥有信托资产的相应份额。”

- 这意味着,就税收而言,拥有BlackRock比特币信托的股份就等于拥有标的资产——比特币。

· 实物赎回

- 在BlackRock信托提案的若干部分内容中,有多处涉描述及到实物赎回政策和程序。

- 实物赎回确保了对资产净值的任何溢价或折扣都可以被套利,从而消除了GBTC投资者曾遭受的一个主要痛点。

总的来说,这些条款比Grayscale和类似的基金更好,特别是因为授予人信托模式允许在不纳税的情况下提取比特币。

这是好的一面,是一个正常的圆形车轮。而下面则是一个摇摇晃晃的方形车轮……

(2)缺点:BlackRock托管和治理

BlackRock提议的比特币信托的主要问题是,它是由BlackRock管理的。特别是,这意味着该信托的管理方式是典型的传统资产格局和BlackRock广为人知的政治化许可金融品牌。

· 实物赎回——陷阱:

- 在S-1文件内文有这样一段具体描述:“受托人将向赎回授权参与者交付与赎回篮子相对应的比特币数量……股票只能用于赎回(整个比特币)”。只有与BlackRock签订单独合同的注册经纪商才被指定为“授权参与者”。换句话说,能够从信托中提取比特币的特权是为那些受到BlackRock青睐的投资公司保留的,这个名单随时都可能发生变化。比特币的实物赎回只能(通过“授权参与者”)提交整个比特币赎回,不能从信托中提取部分比特币。

· 再抵押

- 在传统资产领域,ETF的操作惯例是把它们负责的资产池中资产借给市场参与者(比如空头)。BlackRock自然会将这种做法扩展到其比特币信托中,因为提案文件里没有任何禁止再抵押的内容。

- 显然,这里的问题在于,BlackRock比特币信托的投资者将拥有比特币的所有权,这些比特币本应由BlackRock保管,但实际上已被借出。在这种情况下,信托投资者只拥有BlackRock不再持有的比特币的债权。

- 这意味着BlackRock的比特币信托将成为创造纸质比特币的巨大来源。FTX破产时,他们欠客户14亿美元的纸质比特币债权,但却没有比特币可以分发给这些账户。

- 我不确定你是怎么想的,但我宁愿投资那些不支持比特币再抵押的比特币信托,因为资产仍然保存在链上金库中。

· 分叉

- BlackRock的文件明确指出:“在发生分叉的情况下,(BlackRock)将……确定哪个网络被普遍接受为比特币网络而应被视为合适的网络,并将相关资产视为比特币,以符合信托目标。”

- 公平地说,这是一种可以用来解决分叉可能性的言语(即,当一个分裂的团体改变比特币代码并试图说服足够多的人遵循修改后的代码版本将其视为“真正的”比特币)。

- 然而,这种言语也允许BlackRock对外施加自己对什么才是“真正的”比特币的观点。

- 鉴于比特币由企业主导分叉的历史以及BlackRock的政治化金融的历史,这一点尤其令人担忧。2017年,比特币现金分叉是由比特币领域的大型利益集团推动的——一些人猜测是由政府利益推动的。同样,BlackRock也是“ESG评分”的创始者,ESG评分是一种企业社会信用评分,无疑是在与政府利益合作之下制定和推广的。

- 总之,这创造了一个合理的场景:BlackRock的ETF可能会成为一个非常成功的投资工具,让机构获得比特币敞口,并扩展到占据比特币总供应量的很大一部分。BlackRock可能会突然决定,它将支持比特币的一个新的ESG分支,并将无视现有的比特币网络,认为其不是“真正的”比特币。

- 虽然我不认为这种攻击足以说服消息灵通、态度强硬的比特币投资者与BlackRock的政治目标保持一致,但这可能意味着BlackRock比特币信托的无数客户将不自觉地成为BlackRock权力游戏中的人质。最终,BlakcRock的客户可能会遭受与比特币现金投资者相同的命运。